Apa itu Sukuk: Pengertian, Jenis, dan Cara Membelinya

5 menit baca

Sukuk adalah salah satu instrumen investasi syariah yang sedang naik daun. Sekilas, konsepnya mirip dengan obligasi. Lalu, apa perbedaan sukuk dan obligasi konvensional? Mana yang lebih menguntungkan? Kemudian, bagaimana cara membelinya? Berikut penjelasan lengkapnya.

Apa Itu Sukuk?

Menurut UU No. 19 Tahun 2008, sukuk adalah surat berharga negara yang diterbitkan berdasarkan prinsip syariah, sebagai bukti atas bagian penyertaan terhadap Aset Surat Berharga Syariah Negara (SBSN), baik dalam mata uang Rupiah maupun valuta asing.

Kehadiran sukuk berangkat dari kenyataan bahwa pajak dan pendapatan pemerintah non-pajak tidak cukup untuk membiayai belanja negara. Untuk itulah, pemerintah ingin meminjam uang dengan menghimpun dana dari masyarakat dengan menerbitkan surat utang bernama Surat Berharga Negara (SBN).

Hanya saja, imbalan dari SBN konvensional berupa bunga yang ditetapkan Bank Indonesia. Padahal dalam agama Islam, sistem bunga dalam keuangan dianggap sebagai riba. Solusinya, ditetapkanlah penerbitan sertifikat sertifikat kepemilikan aset berdasar prinsip syariah atau disebut sukuk negara.

Hal ini yang membuat sukuk nyaris memiliki kesamaan dengan obligasi. Bedanya, meskipun sama-sama berupa sertifikat kepemilikan suatu aset berwujud, namun sukuk tidak berupa surat utang seperti obligasi konvensional.

Dari sana, bisa disimpulkan bahwa sukuk adalah surat berharga atau sertifikat tanda kepemilikan suatu aset yang berpedoman pada prinsip-prinsip syariah.

Baca Juga: Penjelasan Obligasi, Jenis, dan Perbedaan dengan Saham

Jenis-Jenis Sukuk

Secara garis besar, ada empat jenis sukuk yang termasuk di dalam SBSN, yakni sukuk ijarah, sukuk mudharabah, sukuk musyarakah, dan sukuk istishna. Berikut penjelasan selengkapnya.

-

Sukuk Ijarah

Sukuk ini diterbitkan berdasarkan perjanjian atau akad ijarah. Di sini, satu pihak bertindak sendiri atau melalui wakilnya menyewakan hak manfaat atas suatu aset kepada pihak lain berdasarkan harga dan periode yang disepakati, tanpa diikuti perpindahan kepemilikan aset itu sendiri.

-

Sukuk Mudharabah

Sukuk ini diterbitkan berdasarkan perjanjian atau akad mudharabah, di mana satu pihak menyediakan modal (rab-al-maal/shahibul maal) dan pihak lain menyediakan tenaga dan keahlian (mudharib). Nantinya, keuntungan dari kerjasama tersebut akan dibagi berdasarkan proporsi perbandingan (nisbah) yang disepakati sebelumnya.

Nah, apabila terjadi kerugian, maka pihak penyedia modal yang akan menanggung sepenuhnya, dengan catatan kerugian tersebut tidak ada unsur moral hazard (niat tidak baik dari mudharib).

-

Sukuk Musyarakah

Jenis sukuk yang satu ini diterbitkan berdasarkan perjanjian atau akad musyarakah, di mana dua pihak atau lebih bekerjasama menggabungkan modal untuk membangun proyek baru, mengembangkan proyek yang sudah ada, atau membiayai kegiatan usaha.

Dalam sukuk musyarakah, keuntungan maupun kerugian yang timbul ditanggung bersama sesuai dengan jumlah partisipasi modal masing-masing pihak.

-

Sukuk Istishna

Sukuk ini diterbitkan berdasarkan perjanjian atau akad istishna, di mana para pihak menyepakati transaksi jual-beli dalam rangka pembiayaan suatu proyek atau barang.

Dalam sukuk ini, harga, waktu penyerahan, dan spesifikasi proyek/barang ditentukan terlebih dahulu berdasarkan kesepakatan di antara pihak-pihak terkait.

Cara Membeli Sukuk

Apakah Anda tertarik untuk berinvestasi sukuk? Jika iya, maka Anda bisa mengikuti panduan pembelian sukuk yang ada di bawah ini.

-

Registrasi

Saat ini, seluruh proses pendaftaran calon investor dari mitra distribusi sudah menggunakan sistem elektronik. Anda hanya perlu memasukkan data diri, nomor rekening bank aktif, nomor Single Investor Identification (SID), dan nomor rekening surat berharga.

Belum punya nomor SID? Tenang, proses administrasinya akan langsung dibantu oleh pihak terkait. SID merupakan kode khusus dan tunggal yang diterbitkan oleh KSEI (Kustodian Sentral Efek Indonesia) sebagai lembaga penyelesaian dan penyimpanan efek.

-

Pemesanan Sukuk

Setelah melakukan pendaftaran, Anda bisa langsung melakukan pemesanan sukuk. Sebelumnya, silakan baca terlebih dahulu persyaratan dan ketentuan yang tertera pada memorandum informasi. Proses ini hanya bisa dilakukan pada masa penawaran sukuk.

-

Pembayaran Sukuk

Setelah selesai melakukan pemesanan, Anda akan mendapatkan notifikasi verifikasi dan kode pembayaran. Biasanya, kode ini akan dikirim melalui SMS atau email berdasarkan kebijakan masing-masing mitra distribusi.

Manfaat kode pembayaran adalah untuk menyetorkan dana investasi kamu melalui bank persepsi, misalnya melalui teller, internet banking, ATM, hingga mobile banking sesuai waktu yang tertera.

-

Konfirmasi

Langkah terakhir yang harus dilakukan adalah melakukan konfirmasi pembayaran. Nantinya, Anda akan mendapatkan notifikasi order complete, Nomor Transaksi Penerimaan Negara (NTPN), dan menerima alokasi sukuk di tanggal penerbitan atau setelmen.

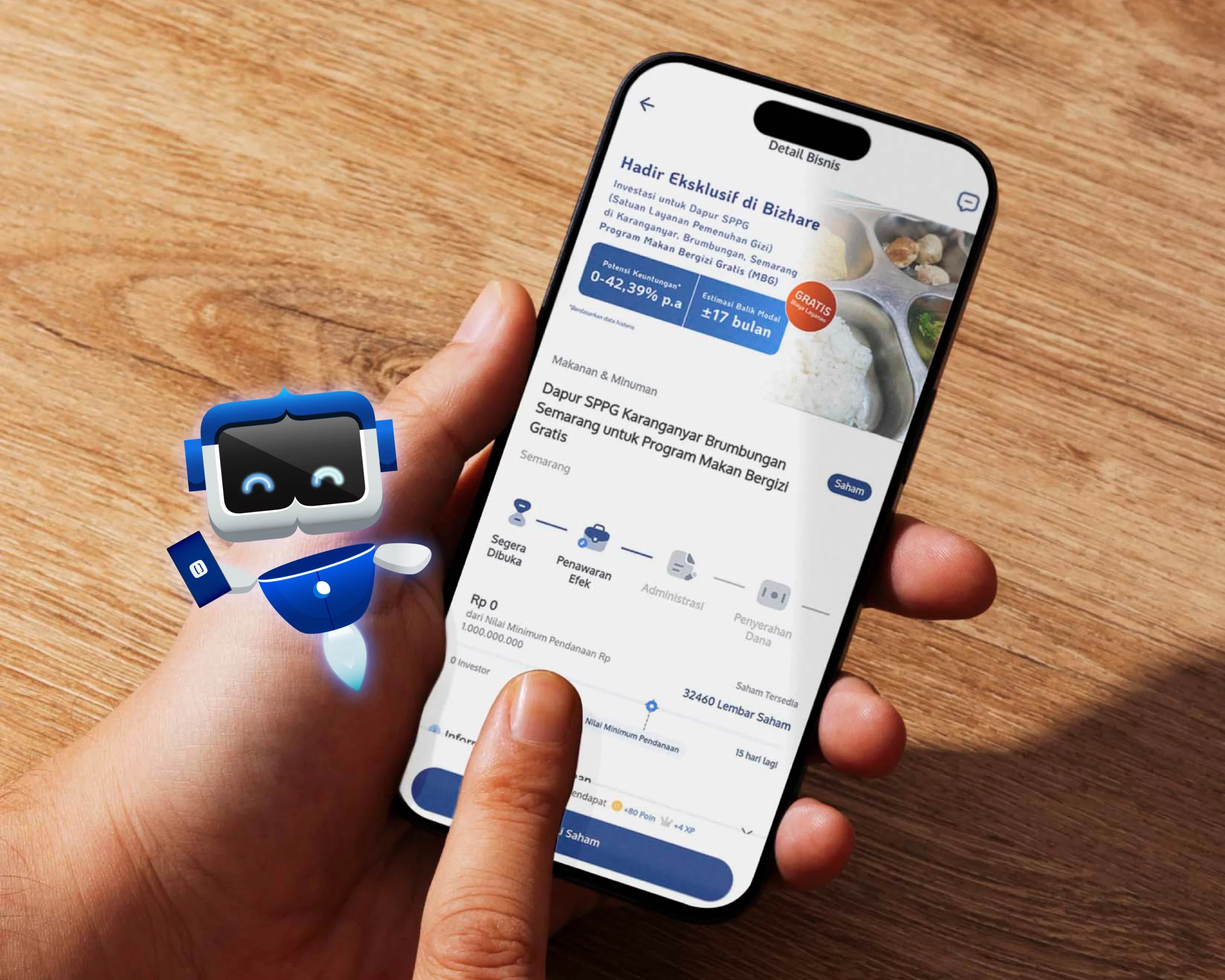

Sebagai informasi, sukuk sangat cocok jadi pilihan diversifikasi portofolio. Anda bisa melakukan investasi sukuk di platfrom securities crowdfunding Bizhare. Nantinya, Anda hanya perlu memilih dan membeli sukuk dari daftar usaha yang tertera di tautan ini.

Baca Juga: Panduan Berinvestasi di Bizhare

Perbedaan Sukuk dan Obligasi

Sederhananya, perbedaan sukuk dan obligasi terletak pada sifat instrumennya. Jika obligasi dilihat sebagai surat utang, pada sukuk dilihat sebagai sertifikat atas kepemilikan atau pembelian aset. Di dalamnya sudah terkandung manfaat aset jasa atau investasi tersebut.

Hal ini tidak lepas dari prinsip syariah yang melandasi penerbitan sukuk, di mana konsep utang dan bunga (riba) dilarang dalam ajaran agama Islam.

Itu sebabnya, setiap SBSN yang diterbitkan harus didasarkan pada fatwa dan memperoleh pernyataan kesesuaian syariah dari Dewan Syariah Nasional, MUI, dan International Sharia Scholars khusus untuk penerbitan di pasar internasional.

Baca Juga: Akad Sukuk, Pentingnya Memahami Kontrak Investasi Islami

Keuntungan Sukuk

Sukuk atau obligasi syariah memberikan keuntungan bagi investor yang memegangnya. Keuntungannya berupa imbal hasil (kupon) yang dihitung dalam persentase tahunan, tetapi dibayar secara bulanan.

Selain itu, keuntungan lain yang akan Anda dapatkan jika berinvestasi sukuk adalah sebagai berikut:

- Pembayaran imbalan/kupon dan nilai nominal sukuk tabungan dijamin oleh Negara berdasarkan Undang-Undang SBSN dan Undang-Undang APBN setiap tahunnya, sehingga sukuk tidak mempunyai risiko gagal bayar.

- Saat diterbitkan, imbalan/kupon sukuk tabungan ditawarkan lebih tinggi dibandingkan rata-rata tingkat bunga deposito bank Badan Usaha Milik Negara (BUMN).

- Imbalan/kupon mengambang dengan jaminan kupon minimal (floor) sampai dengan tanggal jatuh tempo. Artinya, imbalan bisa naik bila acuan naik, tetapi tidak bisa turun lebih rendah daripada batas minimal.

- Imbalan/kupon sukuk tabungan dibayar setiap bulan.

- Terdapat fasilitas early redemption tanpa dikenakan biaya atau redemption cost. Artinya, sukuk bisa dicairkan sebelum jatuh tempo dengan syarat dan ketentuan yang diatur instansi terkait..

- Kemudahan akses untuk melakukan pemesanan pembelian dan pengajuan early redemption melalui sistem elektronik.

- Memberikan kesempatan kepada masyarakat untuk turut serta mendukung pembiayaan pembangunan nasional.

- Memberikan akses kepada investor untuk berpartisipasi dalam aktivitas pasar keuangan dengan cara dan metode yang tidak bertentangan dengan prinsip-prinsip syariah.

Risiko Sukuk

Seaman-amannya sebuah instrumen investasi pasti akan tetap memiliki risiko. Demikian halnya dengan sukuk. Penting untuk memahami risikonya lebih awal agar tahu cara meminimalisirnya. Berikut risiko sukuk yang harus Anda ketahui!

-

Risiko Likuiditas

Risiko ini muncul khususnya untuk sukuk yang diperjualbelikan di pasar sekunder. Hal itu terjadi akibat kondisi pasar yang belum cukup likuid dan belum terbentuk dengan baik.

Konsekuensinya, investor kesulitan menjual sukuk dengan nilai yang wajar, apalagi jika hendak dicairkan secara mendadak. Penilaian utama dari tingkat likuiditas pasar adalah dengan melihat kepada perbedaan kuotasi harga (spread) antara harga penawaran (bid price) dan harga permintaan (ask price) oleh dealer.

Baca Juga: Risiko Investasi Sukuk dan Cara Mitigasinya

-

Risiko Pasar

Di pasar sekunder, harga sukuk sangat dipengaruhi oleh tingkat suku bunga yang berlaku. Apabila suku bunga naik, maka harga sukuk akan turun, demikian juga sebaliknya. Kerugian (capital loss) bisa diperparah apabila investor menjual sukuk sebelum tanggal jatuh tempo pada harga jual yang lebih rendah dari harga belinya.

-

Risiko Ketidaksesuaian Syariah (Sharia Compliance Risk)

Risiko ketidaksesuaian syariah terjadi apabila sukuk yang diterbitkan tidak mengikuti kaidah atau prinsip-prinsip syariah yang telah ditentukan dalam fatwa, baik oleh dewan syariah (sharia advisor) maupun ahli syariah (sharia scholars).

Ketidaksesuaian ini dapat mencakup pada beberapa faktor vital, mulai dari struktur sukuk yang digunakan, dokumen hukum penerbitan sukuk, underlying asset yang digunakan, serta penggunaan dana hasil penerbitan sukuk (proceeds).

Demikian penjelasan mengenai apa itu sukuk, jenis-jenis, serta keuntungan dan risiko yang muncul. Apabila tertarik untuk berinvestasi sukuk, maka ini adalah waktu yang tepat untuk memulainya. Selamat mencoba!