Pajak PPN-in yang Tidak Bisa dikreditkan bagi Franchisee Indomaret

4 menit baca

Beberapa waktu yang lalu, saya dikejutkan dengan sebuah tulisan di laporan keuangan Indomaret saya di bulan kedua Take over, dimana ada biaya lain-lain yang berjumlah Rp 10-an juta, yang biasanya tidak pernah saya temui.

Sebelumnya, pada postingan kali ini saya ingin menceritakan sedikit tentang pengalaman saya mengenai pajak PPN masukan yang tidak bisa dikreditkan tersebut, kemungkinan bagi anda yang sudah memiliki toko indomaret atau akan membuka toko indomaret, ini bisa menjadi pengetahuan yang penting untuk anda.

Benar saja, ketika saya menanyakan dengan kawan-kawan saya tidak ada yang tahu mengenai pajak masukan ini, dan di toko kawan-kawan saya pun tidak ada yang pernah mengalami hal seperti itu. Tentu hal ini sangat aneh bukan?

Buat anda yang baru mengenal istilah PPN masukan, PPN tersebut biasanya merupakan pajak yang anda harus bayarkan ketika terjadinya penjualan dan ketika anda sudah merupakan PKP. Untuk barang dagangan toko, PPN masukkan tersebut bisa dikreditkan kembali karena dijual kembali ke konsumen akhir, sehingga tidak menjadi beban biaya. Untuk PPN Non barang dagangan, misalkan pembelian aset, harus dibayarkan sebagai pajak masukkan.

Baca juga: 5 Prinsip Dasar yang Bikin Bisnis Kamu Sukses

Diskusi dengan Indomaret

Beberapa saat kemudian, saya langsung melakukan koordinasi dengan pihak indomaret tentang biaya lain-lain tersebut. Ternyata setelah diselidiki, PPN-in yang tidak bisa dikreditkan itu bersumber dari hitung ulang PPN masukkan yang terjadi untuk awal pembelian aset toko dari Indomaret. Untuk informasi, toko Indomaret ini merupakan toko Take over dari toko Indomaret yang sudah berjalan/ reguler, sehingga ada transaksi perpindahan kepemilikan aset dari PT. Indomarco ke CV saya, sehingga terkena PPN.

Sesuai dengan pasal 2 PMK 21 thn 2014 yg merupakan perubahan pertama atas PMK 78 thn 2010 menerangkan bahwa “Pengusaha Kena Pajak yang melakukan kegiatan usaha yang atas penyerahannya sebagian terutang pajak dan sebagian lainnya tidak terutang pajak, sedangkan Pajak Masukan untuk Penyerahan yang Terutang Pajak tidak dapat diketahui dengan pasti, jumlah Pajak Masukan yang dapat dikreditkan untuk Penyerahan yang Terutang Pajak dihitung dengan menggunakan pedoman penghitungan Pajak Masukan yang dapat dikreditkan.”

Pajak masukan franchise yg terkait dengan penyerahan BKP (khusus barang dagang) sudah diketahui dengan pasti, sehingga tidak perlu dilakukan penghitungan pajak masukan. Maka dari itu, metode yg kita gunakan hanya menghitung pajak masukan non barang dagang. Dan untuk barang tidak terutang PPN di kami ada 2 Jenis yaitu Cukai dan Non cukai ( NBKP ). Jadi kami hanya mengambil dari yang Non Cukai ( NBKP ) sebagai dasar perhitungan yang tidak terutang Pajak.

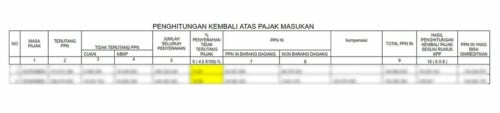

Berikut Perhitungan kami dengan menggunakan Rumus yang berlaku :

Gambar diatas merupakan screenshot skema perhitungan ulang pajak masukan. Sumber objek pajaknya yang 10-an juta itu ternyata adalah transaksi penjualan aset dari PT Indomarco ke CV saya.

Dengan menggunakan rumus hitung ulangnya, dicari terlebih dahulu koefisien % Penyerahan tidak terutang pajak yaitu kolom (6) dengan rumus :

Kolom (4)/ Kolom(5)*100%

Dimana :

Kolom (4) adalah Non Barang Kena Pajak (Penjualan Sembako)

Kolom (5) adalah Jumlah seluruh Penyerahan PPN (Terutang PPN+Cukai dan NBKP)

Dari rumus diatas bisa kita simpulkan bahwa besaran koefisien (Faktor pengali) untuk Biaya perhitungan kembali pajak, sangat bergantung pada penjualan sembako di toko tersebut yang menyebabkan faktor pengali di kolol (6) sengat besar. Pada kasus ini mencapai 11%.

Misalkan saja bila total PPN masukan dari Non barang dagang berjumlah 100juta (Dari pebelian aset toko), pantas saja jumlah biaya yang kita bayarkan dari hasil hitung ulang PPN nya adalah sebagai berikut :

Kolom (6) *Kolom (8)

100jt*11% = Rp 11jt

Dimana :

Kolom (6) adalah : koefisien % Pernyerahan tidak terutang pajak

Kolom (8) adalah PPN masukkan atas Non barang Dagangan (Aset )

Inilah yang menyebabkan kan mengapa toko indomaret di satu tempat, tidak sama jumlah biaya perhitungan kembali atas pajak masukan pembelian aset tokonya. Hal itu dipengaruhi oleh :

- Besarnya penjualan Sembako di toko tersebut (Biasa daerah pemukiman di daerah, lebih besar)

- Besarnya nilai aset toko yang di Take Over

Jangan heran, kalau anda beli sebuah toko take over, di bulan ke 2 nya ada biaya lain-lain berupa perhitungan ulang pajak masukkan. Ini terjadi di seluruh toko kok dan resmi dari peraturan pajak, hanya saja setiap toko memiliki jumlah terutang yang berbeda-beda sesuai faktor diatas.

Baca juga: Perbedaan Peran Investor dan Owner Operator dalam Bisnis Franchise

Akhirnya..

Wah, lega rasanya kemarin sudah mengetahui tentang hal ini. Walaupun, Bisnis Indomaret ini, relatif bisnis yang sudah berjalan otomatis secara sistem dan pengelolaan, tetap saja, sebagai pemilik bisnis, kita perlu tahu hal-hal yang berkaitan dengan detil toko kita, apalagi merupakan biaya yang harus kita bayarkan dengan jumlah yang relatif lumayan besar. Bila anda tidak mengerti, tentu dalam bisnis jenis apapun, akan berbahaya untuk jangka panjang.

Terimakasih juga atas penjelasan yang luar biasa membantu dari pihak Indomaret waktu yang lalu.

Sekian sharing dari saya kali ini, semoga bisa bermanfaat buat anda yang mau membuka bisnis miliki bisnis indomaret atau sudah memilikinya dan mau nambah toko take over.